在疫情持續以及全球經濟衰退的陰霾下,近年外部營商環境和投資環境均有所變差,有些高淨值人士(特別是民營企業主)經常會將個人資產與企業資產混同或承擔連帶債務,上市公司股東或高管的身家也因為股票價格下跌而大幅縮水。對高淨值人士而言,如何更有效地實現資產保護與財富傳承一直是重要的議題,有部分精明的高淨值人士已經開始未雨綢繆,通過家族信託+保險融資組合方式來提前部署規劃,例如通過設立家族信託持有保單,同時利用保費融資的功能巧妙放大保險賠付功效,實現最大化的風險隔離、資產保護與財富傳承,實踐證明這是一種行之有效的資產保護和財富傳承模式。富途信託與Lioner保險專家一起,通過案例分析分享和探討資產保護、財富傳承以及保險規劃等話題,供您參考,希望有所裨益。

一、基本概念

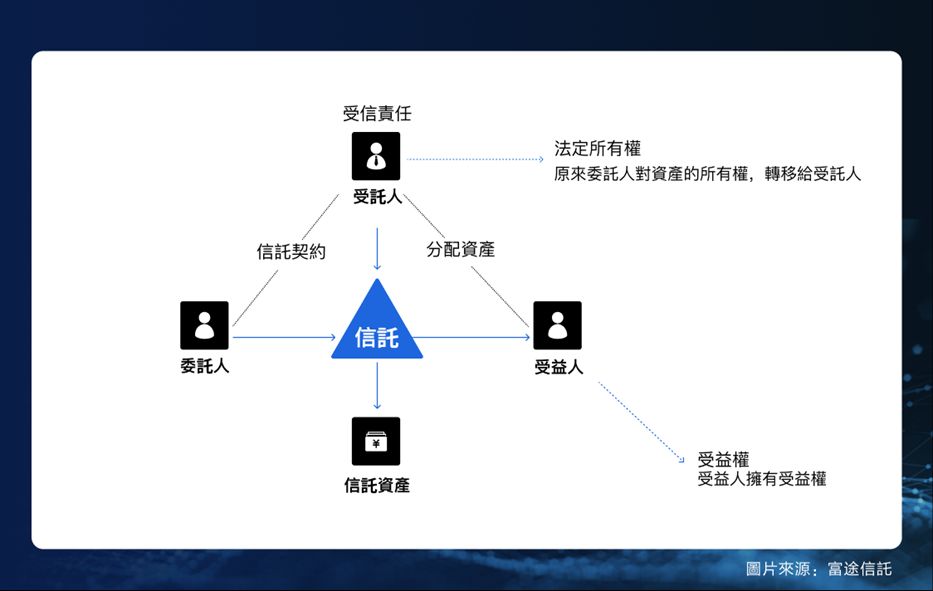

1. 什麼是家族信託

在英國普通法對信託概念的描述下,信託是指一方(委託人)與另一方(受託人)簽訂協定(信託契約),根據協定,委託人將資產的法定所有權轉移給受託人,受託人為第三方(受益人)的利益以信託形式持有這筆資產,受託人將參考委託人的意願,根據受益人的利益對信託內的資產進行管理和分配。委託人還可以委任保護人來監管受託人,維護受益人的利益。(可閱讀文章《家族信託有何好處?財富傳承及資產保護案例分析》了解更多信託小知識)

2. 家族信託如何持有保單資產

家族信託可以持有多樣化資產,除了常見的證券資產、房地產之外,人壽保單也是信託資產的重要組成部分。信託委託人可以將自己已經購買的大額人壽保單通過更換保單持有人的方式注入信託,也可以通過將資金注入信託的方式,通過信託向保險公司投保購買大額人壽保單,由信託持有保單,保單的受益人是信託,而該信託的受益人可以是委託人及其家族成員。

產生保險單賠付事件時,保險公司支付的保險賠償金注入家族信託,信託公司將參考信託人意願書內容,妥善管理及分配信託資產給與信託受益人。

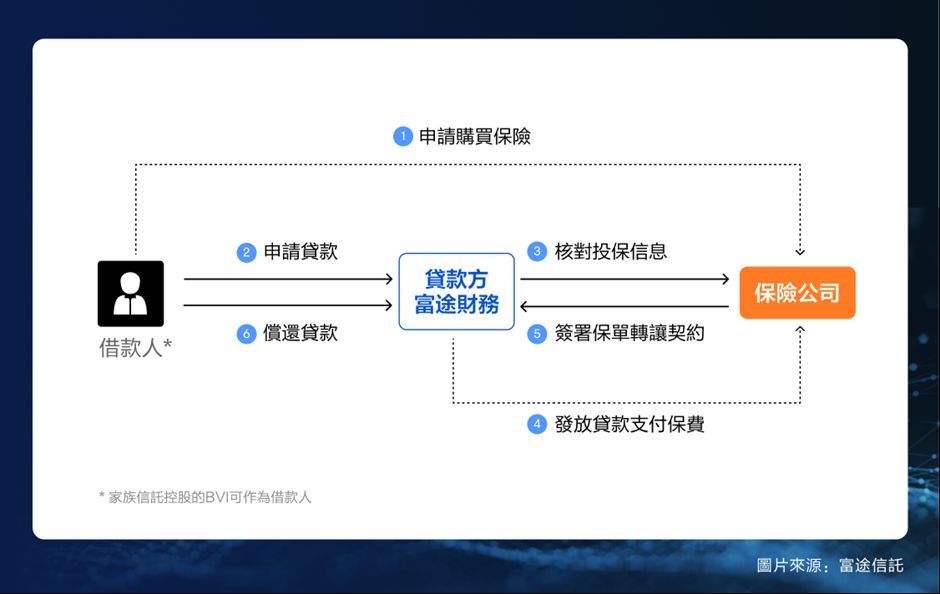

3. 保費融資

客戶在購買大額人壽保單時,通常會使用保費融資這種方式,例如客戶向貸款機構申請貸款以支付保單大部分保費,剩餘部分保費由客戶自己支付,同時以該份新買的人壽保單作為貸款的抵押品。不同貸款機構對保費融資有不同要求,一般來說只有經貸款機構核准的保險公司發出的具有穩定現金價值的人壽保單才可以作為貸款抵押品。保費融資通常的架構涉及三方:保單持有人(借款人)、保險公司以及貸款機構。

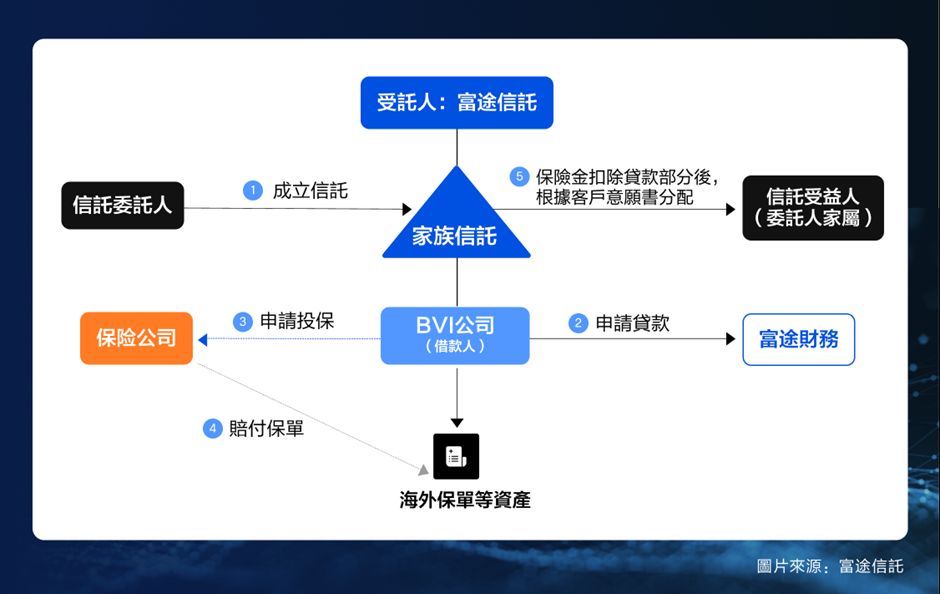

4. 家族信託+保險+融資綜合運用

客戶成立家族信託並注入資金,授權家族信託購買保單及並向貸款機構申請保費融資,保單抵押給貸款機構,從而實現通過信託來持有融資後的保單。 保險賠付的資金在扣除貸款本息後注入信託 ,受託人妥善管理及分配信託資產給與受益人。這種結合運用有如下好處:

(1)融資功能:投保人自付較小比例的資金,剩餘部分通過信託向貸款機構申請貸款一次性支付保費,保單作為貸款抵押品,具有融資和杠杆的功能。

(2)財富傳承:透過大額人壽保險與信託結合,將保險賠償金注入信託,實現財富保值傳承。

(3)風險隔離:保單持有人為信託,不屬於信託委託人名下資產,設立得當可以一定程度上避免未來債權人的索償,同時兼具隱私保護功能。

(4)財產分配:保險賠償金扣除應償還貸款本息部分,剩餘部分進入信託帳戶,信託公司將按照信託成立人的意願書進行財產分配,對後代的生活起到一定保障作用。

(5)保障功能:充分利用大額壽險身故賠付功能,在受保人遇到不可預測的身故風險時,可以獲得保險公司大額賠付。

(6)保障年幼受益人:若信託委託人的子女倘年幼或沒有足夠能力管理財富, 信託能夠妥善管理並根據委託人意願按時按需分配大額的保險賠償金。

二、案例分享

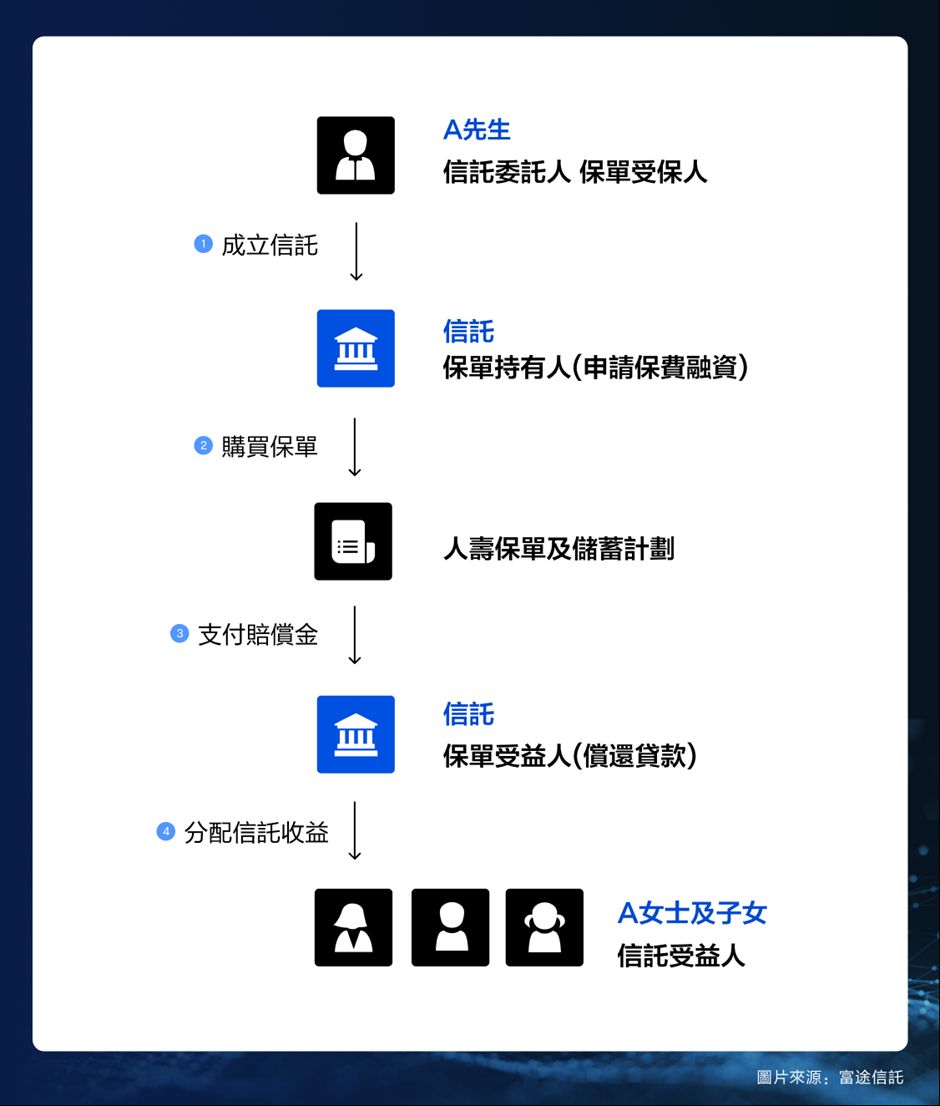

案例1:巧用杠杆放大保額,保護家人生活無憂

案例背景:

客戶A先生43歲,為一家知名中概股上市公司高管,持有較高金額的股權激勵限制性股份,大部分還未解鎖。A先生的太太A女士,無業,與A先生兩人居於中國內地,育有2名未成年子女。 由於A先生是家庭經濟支柱,且家庭資產與上市公司股價緊密相關,近期公司股票下跌令A女士擔心萬一先生有任何變故將導致家庭面臨經濟危機,建議A先生購買一張大額壽險保單,但A先生有些為難,因為他名下大部分股票未解鎖,拿不出太多現金一次性支付保費。

案例分析:

客戶 A先生聽從專家的意見成立一個保留投資權力的家族信託,以自己及A女士及子女為信託受益人。A先生根據保險專家的意見,授權家族信託去購買一份大額壽險保單,同時指示信託向貸款機構申請保費融資,以購買的保單作為抵押品。

A先生只需自己支付少量保費和信託成立費用,剩餘保費通過信託申請融資支付,同時將保單抵押給貸款機構,從而實現搭建家族信託並通過信託持有大額人壽保單的願望。

A先生需保證在貸款期間按時償還利息,貸款到期償還本金。未來一旦產生保險賠付,賠償金在扣除貸款本息後,剩餘資金直接進入信託,信託公司將按照A先生的意願進行投資管理及定期分配資產給受益人,保障A女士及其子女的生活。

案例2:家人保單匯集信託,家庭和諧隔代傳承

案例背景:

客戶C先生是57歲中國內地著名地產開發商,與妻子育有3名子女均為中國內地居民。客戶的家族資產已陸續轉移給3個子女,但他擔心子女未來的配偶會引發家族不和導致爭產的風險,導致家庭關係四分五裂,以及尚未轉移的資產以後通過遺產分配的方式給到子女,可能帶來繁重的稅務問題(包括遺產稅)。

案例分析:

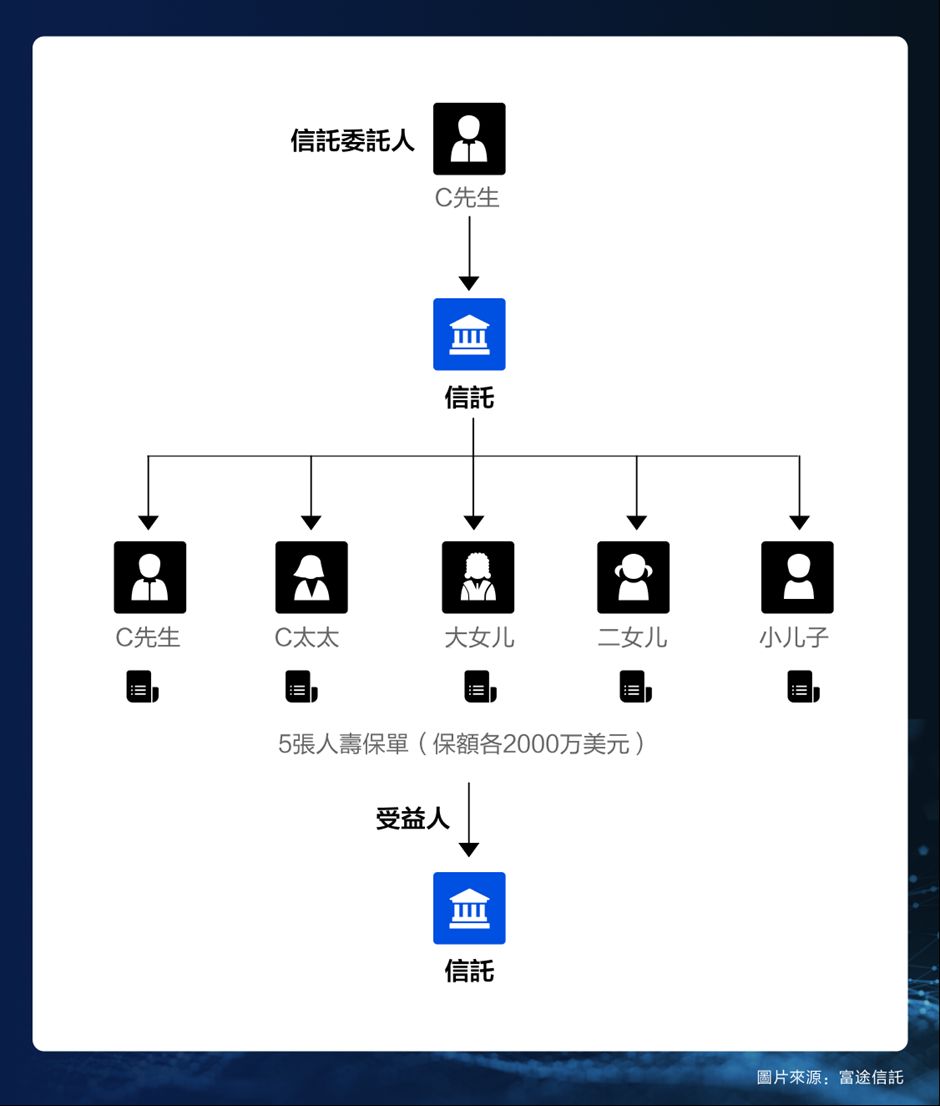

客戶C先生利用信託和保險來減輕他的憂慮。客戶成立一個家族信託,通過信託為所有家庭成員,包括自己各購買一份大額人壽保險 (共五張保單),保單的投保人為家族信託,保單被保險人為五個家庭成員,保單受益人為家族信託。

為了放大人壽保險賠付金額,客戶C指令信託向貸款機構申請保費融資,並以保單作為抵押品。

家族信託指定信託受益人為C先生、C太太及和其有血緣關係的子女及後代,並將子女的未來配偶為「排除在外受益人」,這樣可以很大程度避免孩子的配偶與信託訴訟的可能性。

至於C先生和C太太的人壽保險,在他們過世後會提供賠償金(扣除貸款本息)給信託,保障客戶的家族財富會傳承給繼承人,並能夠解決家人的過渡性現金流需求,及支付遺產稅等的相關負擔。

信託為三名子女預先購買人壽保險,主要原因是為利用信託傳承到第三代做好準備。此外, 三人年齡比較年輕,因此保費會比較低,相對有更高經濟效益。

三、保險與信託結合在實操中需注意什麼問題?

1. 選擇合適的信託架構

客戶在設立信託時,需要根據不同家庭的結構複雜性作出不同的決定,例如有些高淨值人士需要設立多個信託分別持有保單,才能更全面地保障家庭各個成員的整體利益。如果涉及信託委託人及受益人(家庭成員)屬於高稅率地區稅務居民,需要參考專業稅務顧問或當地律師的意見,從而設立最適合信託架構以滿足不同需求,例如針對Non-US Person的委託人和美國受益人用FGT信託架構,針對非加拿大稅務居民的委託人和加拿大受益人使用Granny信託架構等;

2. 選擇合適的保險產品

客戶具體購買什麼類型的保險產品要聽取專業保險人士的意見,以滿足不同客戶對於風險保障和資產增值需求,另外需注意保單部分回報為非保證,可能會與預期不同。

3. 借定唔借? 還得到先好借!

保費融資一般是貸款期間還利息,到期一次性還本,也可以申請續期。客戶應評估自己償還本付息的能力,避免因為違約導致貸款機構提前贖回保單而導致損失。實務中應注意以下問題:貸款利率上升會增加借貸成本,並減低整體的投資回報;如果保單貨幣和貸款貨幣不同,可能會有匯率風險等。

專家介紹:

林偉彬 Ben Lin

富途信託行政總裁

國際信託及資產規劃學會(STEP)的榮譽會員TEP,國際金融理財策劃師CFP,從事跨境財富管理和信託服務近30年,曾任跨國銀行集團管理層,對股權激勵、家族信託、慈善基金、私募股權基金、家族辦公室等多項業務有豐富的經驗,為多家企業和高淨值客戶提供信託及基金等服務。

李曉莉 Tina Li

富途信託董事

國際信託及資產規劃學會(STEP)的榮譽會員TEP。 擁有超過十年專案管理及財富規劃經驗。曾就職於全球領先的外資私人銀行、國際資產管理公司以及知名的獨立信託公司,為企業、機構投資者和高淨值客戶提供有關IPO、EBT及家族信託、財富規劃、海外業務拓展及基金等解決方案。

Tony Chan

Lioner 保險經紀公司合夥人

在會計稅務及金融領域,有超過25年經驗,為客戶提供切實的財富積累方案。曾于保險經紀公司美世(私人客戶服務)擔任集團總經理,領導團隊為大中華區的高淨值客戶提供專業財富管理服務,亦擔任過達信香港(Marsh)的私人財富管理部門高級副主席。

Andrew Chan

Lioner 保險經紀公司合夥人

Andrew 作為註冊稅務會計師,在財富規劃及保險規劃方面擁有 20 多年經驗,協助大中華地區的高淨值客戶實現財富流動和跨境規劃。曾于保險經紀公司Charles Monat Associates 擔任副總經理及團隊負責人及于美世(私人客戶服務)擔任團隊負責人。Andrew並曾在渣打私人銀行擔任信託服務部總監達6年,以及在滙豐國際信託有限公司(香港)擔任高級董事長達7年。

關於我們

富途集團下屬的富途信託及其新加坡公司分別持有香港(牌照號碼:TC006475 )和新加坡信託業務牌照(牌照號碼: TC000074 ),富途財務持有香港放債人牌照(牌照號碼:2034/2021),團隊成員彙集了來自銀行信託、跨國信託服務提供者和家族辦公室的優秀專家,具備豐富的家族信託和保險融資服務經驗。富途信託、富途財務通過與保險公司和專業保險經紀公司合作,在全面瞭解客戶需求的基礎上,協助客戶進行保險+信託+融資架構的搭建,為客戶家族提供整體全面的方案,節省客戶溝通成本,高效地滿足客戶及家族的需求。

關於 Lioner International Group Ltd.

Lioner International Group Ltd. 是業內首屈一指且唯一一間由華裔合夥人創立的保險、信託及家族辦公室企業,為具有不同需求的超高淨值及高淨值人士、家族及企業提供全方位財富管理服務。憑藉綜合超過一個世紀的經驗與實踐,我們的專業合夥人和精英顧問竭力為全球客戶提供頂尖行業知識和全方位理財方案,確保客戶的財富和產業能持續增值及世代傳承。