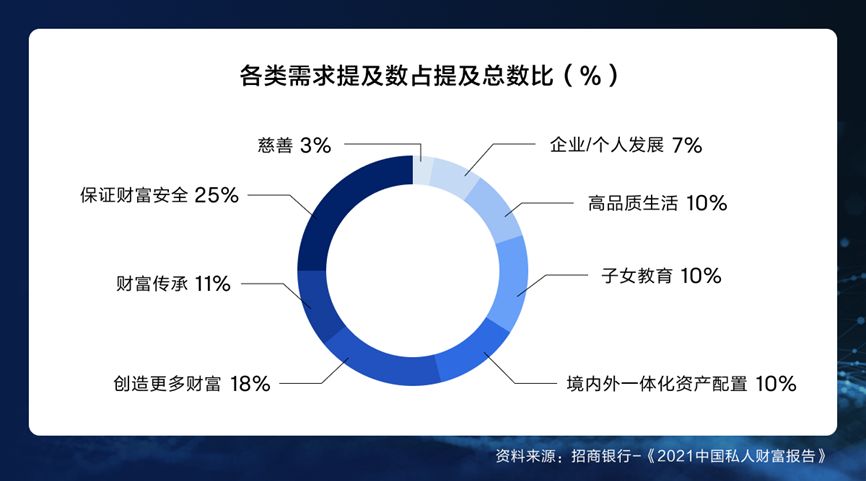

据招商银行《2021中国私人财富报告》显示,在中国,高净值人群对保证财富安全、财富传承及子女教育的财富目标需求佔比总和为50%。如今,大环境形势快速变化,人与人之间的关系也变化莫测,越来越多高净值人士为了守护自己的财富,把目光投向了家族信托,这是因为家族信托在财富传承规划中扮演着重要角色,越来越多高净值人士希望通过合理搭建的信托架构,确保资产按照自身意愿得到妥善的管理和分配。

一、什么是家族信托

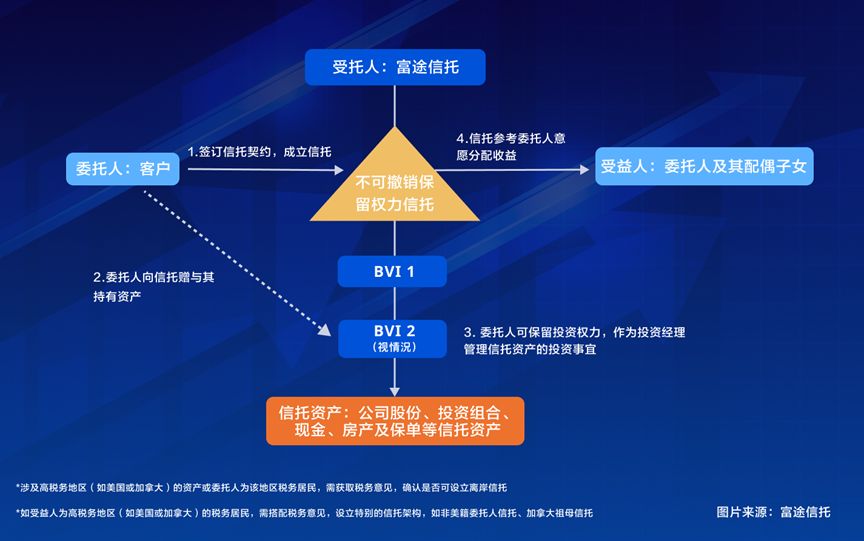

在英国普通法对信托概念的描述下,信托是指一方(委托人)与另一方(受托人)签订协议(信托契约),根据协议,委托人将资产的法定所有权转移给受托人,受托人为第三方(受益人)的利益以信托形式持有这笔资产,受托人将参考委托人的意愿,根据受益人的利益对信托内的资产进行管理和分配。委托人还可以委任保护人来监管受托人,维护受益人的利益。

图:常见的家族信托架构

在家族信托架构下,家族信托在财富传承规划的四个角色功能分别如下:

- 委托人:将名下资产的所有权转移给受托人,从而由受托人为了受益人的利益持有该资产

- 受托人:拥有对信托财产的法定所有权 (Legal Ownership),并根据信托契约管理信托资产,向受益人分配信托资产或收入

- 受益人:由委托人指定,享有信托资产的实益所有权 (Beneficial ownership),通常享有信托资产的利益

- 保护人:通常拥有对受托人的监管权(例如:撤换受托人、在受托人行使某些权力前需通知保护人)

二、设立家族信托的好处

通过设立结构安排得当及管理得当的家族信托,可实现以下五大好处:

1. 家族继承:在财富传承规划中,提前安排家庭财富分配,由适合的受托人尽职谨慎地管理、运营并分配信托资产,避免繁杂和费时的遗嘱认证及降低争产风险;

2. 企业传承:保持股权结构稳定,避免股权稀释和变动,保证对企业的控制权,达到长远的财富传承规划;

3. 资产保护:通过结构安排得当的信托,放入信托中的资产可免遭债权人追索、遗嘱申索,同时未分配的信托资产也可免遭受益人的债权人追索和婚姻财产申索;

4. 财富规划:基于信托设立人及受益人的情况和背景,信托公司在财富传承规划中可根据相关专家顾问的专业意见,给予合理的架构搭建,以实现财富规划及资产整合;

5. 高度保密:在合法合规的前提下,在财富传承规划中,信托相关人士的身份和利益得以保密。

下面将通过几个常见的案例分析*,结合实际情况直观体现家族信托带来的好处,从而了解为什么越来越多高净值人士会搭建家族信托。

*注:为保护客户隐私,下文案例中使用的人名和事件均为虚拟,如有雷同,纯属巧合。

三、常见的家族信托案例及分析

案例一——资产保护相关

案例背景:

李先生是一位私人执业医生,开立了一家心脏专科诊所,他于2005年设立了不可撤销的家族信托进行财富传承规划,并将毕生储蓄的500万美金放入信托中,信托受益人为他和他的家人。2021年李医生因一次心脏手术失败而遭到患者家属的起诉,结果李先生败诉,被吊销了医生执照,并需赔偿患者家属400万美金。但在他个人名下,包括他和家人所住的房产市值,仅有约150万美金的资产,因他无力偿还经法院裁定的债务,宣告破产。清盘人发现李先生有一个于2005年成立的信托,在这种情况下,是否能将这些信托资产返还给李先生,用于还债?

案例分析:

李医生作为委托人于2005年设立信托时,并无负债,也不存在欺诈行为,且信托架构搭建及管理恰当,同时信托为不可撤销信托,委托人没有保留对信托的撤销权,根据当地法律规定,只要在债务发生(即指败诉)时,若资产已合法地转入信托超过五年,此资产将无法返还给委托人。在这种情况下,信托资产可以得到保护,免受债权人的追索。

只有在非常有限的情况下,委托人的债权人才可以获得信托中的资产,比如:

1. 有理由撤销委托人将资产转给信托的行为,或宣布信托无效,例如,委托人在转让资产给信托时缺乏行为能力或失去精神行为能力,或信托是虚假信托(sham trust),资产转让的主要目的为欺瞒委托人的债权人,对债权人不公平;

2. 委托人保留撤销信托的权力,可随时撤销信托拿回信托中的资产;

3. 委托人保留了对信托资产的广泛权力,令此信托被视为对委托人有利的消极信托 (bare trust)、虚假信托 (sham trust) 或为代名人 (nominee) 安排。

由此可见,通过合理搭建的家族信托,高净值人士在财富传承规划中可以实现资产保护的目标。

案例二——财富传承和继承

案例背景:

陈先生在港多年经营着外贸生意,因常年业务盈利好,已积累一笔逾5000万美元的金融资产。陈先生家庭成员有妻子、两名年幼的子女及年迈的母亲,他设立了一个家族信托进行财富传承规划,向家族信托赠与其持有的金融资产以及海外公司股权,他、妻子、子女和母亲作为信托的受益人。信托设立的目的为实现财富继承和企业传承,同时保护受益人的利益及满足家人的教育医疗和生活需求。

案例分析:

待陈先生百年归老后,由于金融资产和公司股权均由家族信托的受托人持有,并不属于陈先生的遗产,信托资产由受托人为受益人的利益持有,受托人会参考陈先生生前订立的意愿书做财富传承规划,进行信托管理和分配,他的妻子、子女和母亲可以作为信托受益人持续获得信托资产带来的收益,公司股权可长期由受托人持有,保持股权集中,对公司的影响降到最低。

如陈先生没有设立家族信托,由个人名义持有资产,将会有以下情况发生:

1. 身故后股权均为陈先生的遗产,需要经过冗长的遗嘱认证程序,可能会影响公司的运作;完成遗嘱认证程序后,股权将会一次性传承给继承人,如有多个继承人则会分散公司股权,也可能出现争产和遗嘱纠纷;如果子女为继承人,而子女均未成年,根据民法典的规定,相关公司股份的股东权益将由其法定监护人代为行使,如果其妻子再婚的话,可能会增加很多变数;

2. 身故后非股权类金融资产也均为陈先生的遗产,需要经过冗长的遗嘱认证程序,会影响账户使用;完成遗嘱认证程序后,资产将会一次性传承给继承人,如年迈的母亲、妻子和年幼的子女不会理财,名下获得过多的资产容易被人欺骗或容易挥霍,并非好事。

因陈先生的资产有一定规模,也有海外公司股权,设立家族信托进行财富传承规划,实现了资产整合、财富传承、企业传承、为后代保存家族财富、保护家人、资产保护和保密性等好处。

案例三——*FGT: 拥有美籍家庭成员的非美籍人士

案例背景:

王先生早年创业成功,持有大量金融资产,因新加坡的便利和舒适,在新加坡定居,不是美国税务居民。他的两名子女分别为19和21岁,已获得美国绿卡,在美国读书深造和就业,未来可能会长期留在美国居住成家。由于年逾花甲,王先生开始考虑家族财富的继承和传承事宜,做好财富传承规划,他不希望子女在其离世后立即获得全部资产,并希望在有生之年继续拥有资产的投资权力。通过咨询,王先生以美籍子女为受益人,设立了一个非美籍委托人形式的保留权力信托。

案例分析:

如果规划得当,上述信托有望带来以下好处:

1. 王先生可以在有生之年保留信托资产的投资权;

2. 在王先生的有生之年,只要信托下不存在来自美国的收入,信托资产的收入或收益不会产生美国税务或申报责任,同时信托向其美籍子女提供的任何分配都无需在美国纳税;

3. 信托下的资产可免于被征收有可能的美国遗产和赠与税(这意味着每代美籍后代都可以节省高达40%的美国联邦税);

4. 信托可以分批将资产分配给子女后代,使子女后代不易挥霍一空所有财富;信托内未分配给酌情受益人 (discretionary beneficiaries) 的资产可免遭子女后代债权人申索,保障财富不会因为子女未来的婚姻纠纷或创业失败而流失;

5. 在王先生有生之年,王先生可以根据自身想法和家庭情况,不时更改信托的意愿书,将如何管理和分配信托资产的意愿告知受托人。

*关于非美籍委托人形式信托 (FGT):

如信托委托人为非美国税务居民,信托受益人中存在一位或多位具有美国纳税义务的美籍人士,可通过构建非美委托人信托来进行财富和传承的规划,帮助一位或多位具有美国纳税义务的美籍受益人合理筹划财富传承到后代时可能面临的美国赠与税和遗产税。此类信托的设立需获取美国税务律师的税务意见,由美国税务律师改动信托契约条款使其符合FGT,确认为FGT。同时,美国税务意见可覆盖因委托人离世信托变为非美籍非委托人信托 (FNGT) 的相应筹划方案。

四、富途信托能为你做什么?

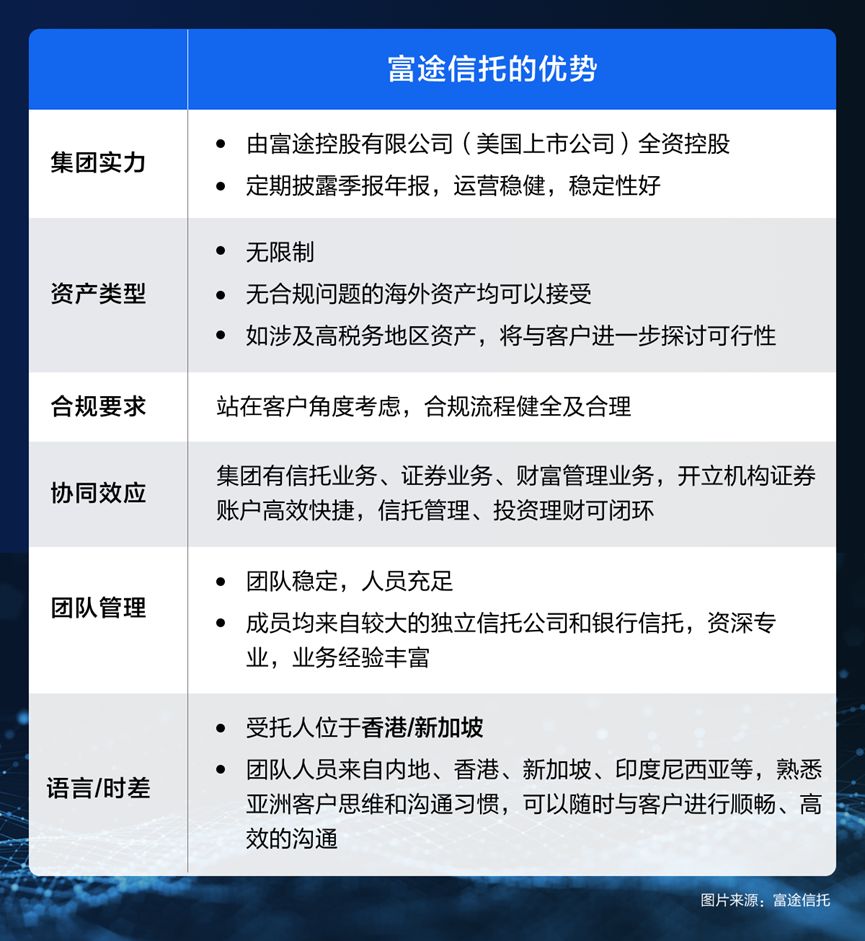

搭建家族信托是高净值人士实现财富管理和传承的重要路径,全流程涉及到很多环节,包括银行开户、信托架构搭建、公司秘书服务等,是一个系统性的工作,需要4-5个专业可靠的合作伙伴一起协作完成。

富途信托及其新加坡公司分别持有香港和新加坡信托业务牌照,团队成员汇集了来自银行信托、跨国信托服务提供商和家族办公室的优秀专家,具备丰富的财富传承规划服务,家族信托和家族办公室服务经验。作为香港和新加坡家族信托和家办服务的专业服务商,富途信托与专业律师、税务顾问等合作伙伴合作,在全面了解客户需求的基础上,协助客户进行信托和家办架构的搭建、提供公司秘书服务等,同时还可以结合富途集团在投资交易平台、财富规划和管理等方面的优势,为客户家族提供整体财富传承规划服务全面的方案,致力于成为客户信赖的沟通窗口,节省客户沟通成本,高效地满足客户及家族的财富传承规划服务需求。

截至目前,富途信托凭借其专业的财富传承规划服务,已处理超过500个企业和个人客户的信托咨询和落地服务,高效反应,备受各行各业的企业和高净值人士认可。

财富传承规划对高净值人士而言,是实现财富管理和传承的重要途径。富途信托专注于提供专业的家族信托服务。我们通过精心设计的信托架构,帮助您实现财富的保值和增值,同时提供资产保护和税务筹划等多重好处。我们的团队汇集了信托、法律、税务等领域的专家,为您量身定制财富传承规划方案,助您实现家族财富的永续传承。

持牌信息:

富途信托有限公司和Futu Trustee (Singapore) Pte.Ltd.由富途控股有限公司(NASDAQ: FUTU)全资控股。

富途信托有限公司是一家根据香港《反洗钱及反恐融资条例》(第615章)注册的持牌信托或公司服务供货商(牌照号码:TC006475),以及根据香港《受托人条例》(第29章)注册的信托公司。

Futu Trustee (Singapore) Pte. Ltd.是一家根据新加坡法规《信托公司法》(Trust Companies Act) 持牌的公司,已获得新加坡金融管理局发出的信托牌照(牌照号码:TC000074)。

采访专家介绍

马芸钰 Pinky

富途信托 董事

香港中文大学法律硕士及香港城市大学金融学士,全球信托及资产规划学会(STEP)的荣誉会员TEP 。曾就职于知名的独立信托公司、银行信托和多家族办公室,为高净值客户提供有关家族信托、公司、身份、税务、银行、资产配置等财富和传承规划,为企业和机构客户提供ESOP、基金等业务的解决方案。

翁淑敏 Rachel

富途信托(新加坡)执行董事

英国ACCA文凭,新加坡特许会计师, 全球信托及资产规划学会(STEP)的荣誉会员TEP。曾就职于知名的独立信托公司、私人银行、多家族办公室和会计事务所,为企业及高净值客户提供有关企业及家族架构规划, 税务及理财管理, 包括信托、基金、 ESOP 、保险等方案。